Comment bien choisir un contrat d’assurance vie au Luxembourgeois ?

Quels sont les points d’attention ? Quels sont les pièges à éviter ?

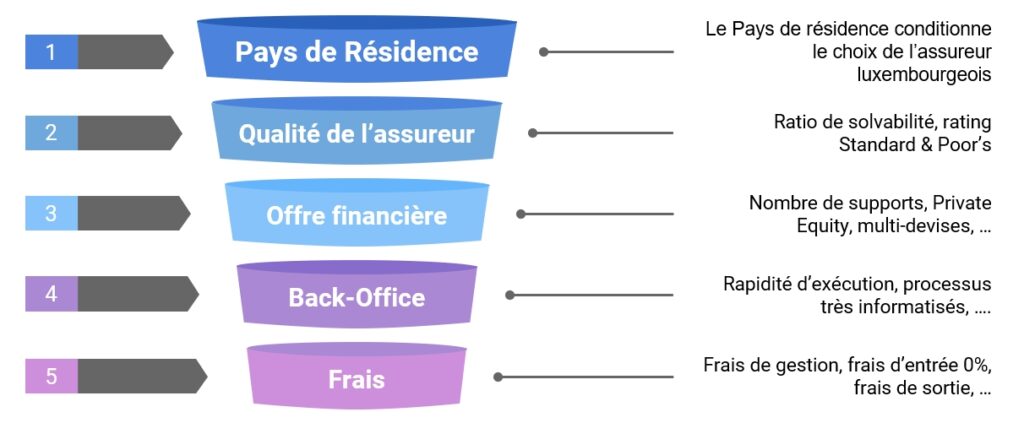

1er critère de sélection d’une assurance vie au Luxembourg : le pays de résidence de l’assuré

Tout d’abord, dans le choix d’un contrat, il faut savoir que la sélection d’une assurance vie au Luxembourg dépend du pays de résidence de l’assuré.

Selon le pays de résidence, celui-ci aura accès à une compagnie d’assurance ou à une autre.

Pour exemple, une compagnie d’assurance vie luxembourgeoise peut accepter un français vivant au Portugal et une autre compagnie parfaitement le refuser. C’est le cas par exemple d’Axa Luxembourg qui accepte les français vivant au Portugal alors que Generali Luxembourg ne les accepte pas.

Le fait qu’un assureur accepte ou non le pays de résidence du souscripteur dépendra d’un certain nombre éléments juridiques et commerciaux. L’analyse régulière que l’assureur peut faire du droit local ou encore du flux commercial susceptible d’être généré par la compagnie d’assurance dans le Pays en question sont des éléments entrant en ligne de compte. Plus le pays sera en dehors de l’Europe et plus les portes se fermeront. A ce jour, les assureurs les plus ouverts sur les non résidents sont One Life et Lombard International.

Évidemment un français vivant en France pourra ouvrir n’importe quel contrat d’assurance vie luxembourgeois dans n’importe quelle compagnie.

Taille de l’assureur et sa solvabilité

La taille de la compagnie d’assurance ou sa solidité, que l’on peut apprécier au travers de son ratio de solvabilité notamment, est un élément primordial à prendre en compte dans le choix de son contrat d’assurance vie au Luxembourg. Il est également pertinent d’examiner la notation Standard & Poor’s attribuée à la compagnie d’assurance.

Nous avons tendance à privilégier pour nos clients les compagnies d’assurance vie luxembourgeoises les plus solides, dans l’intérêt premier de ces derniers afin qu’ils disposent de la plus grande sécurité et des plus grandes garanties pour la conservation de leur épargne.

C’est en effet souvent le but recherché par nos clients : la sécurité. Et le Luxembourg est bien placé pour leur offrir grâce au statut de créancier de premier rang et l’absence de Loi Sapin.

Offre financière disponible notamment en Private Equity

Au-delà de la qualité de l’assureur en lui-même, la qualité d’un contrat d’assurance vie luxembourgeois varie principalement selon l’offre financière disponible pour l’assureur.

Certains assureurs, en France comme au Luxembourg, propose uniquement une offre constituée de fonds actions, obligataires ou patrimoniaux. Il s’agit d’une offre traditionnelle et dépassée à notre sens.

D’autres assureurs vont, au contraire, proposer une offre beaucoup élaborée car plus large en nombre de fonds disponibles mais surtout en typologie d’actifs que l’assuré pourra souscrire.

Le contrat peut alors être investi, en complément de fonds actions, obligataires, … sur des fonds de Private Equity, des fonds infrastructures à taux variable, des FPCR, des FPCI, des titres vifs, des ETF, en devises étrangères, …

In fine, plus le contrat sera riche en matière d’offre financière et plus l’assurance vie luxembourgeoise sera résiliente aux variations de marché.

Qualité du Back Office luxembourgeois

La qualité d’un back-office est essentielle pour le bon fonctionnement d’une assurance vie au Luxembourg car elle détermine notamment la rapidité des actes et en particulier les actes d’arbitrage.

Plus le back office sera réactif et plus les performances seront meilleures car le client, souvent par l’intermédiaire de son conseiller financier, pourra bénéficier d’un meilleur timing d’opération.

La qualité d’un back office luxembourgeois se juge également par l’intégration informatique des process. Plus les processus de l’assureur sont informatisés et plus le traitement sera aisé, rapide et peu onéreux. C’est notamment le cas pour les procédures d’arbitrage ou de souscription d’un contrat.

Nous avons expérimenté de bons assureurs et de moins bons.

Pour une simple opération d’arbitrage, certains assureurs luxembourgeois sont peu informatisés et demandent l’envoi des opérations d’arbitrage par scan au back-office français qui répercute lui-même au back-office luxembourgeois. In fine, l’opération peut prendre 10 jours. D’autres assureurs proposent au contraire une saisie informatique des arbitrages au sein de leur assurance vie luxembourgeoise. Ainsi, en quelques clics, il est possible de passer un ordre qui sera immédiatement exécuté. Une différence de 10 jours peut être considérable en cas de retournement marché (taux ou actions).

Frais du contrat d’assurance vie au Luxembourg

Les frais sont naturellement un élément important de l’analyse et du choix d’une assurance vie de droit luxembourgeois.

Pour les frais d’entrée, il n’y a pas de sujet car le courtier a la main dessus et WSI Conseil ne prend jamais de frais d’entrée.

Pour les frais de gestion du contrat, ils sont souvent homogènes entre un assureur et un autre et se situe entre 0.50% et 1.50% selon le montant investi.

Il n’y a jamais de frais de sortie sur les contrats d’assurance vie luxembourgeois que nous sélectionnons pour nos clients.

En revanche, les frais d’arbitrage d’un contrat d’assurance vie au Luxembourg peuvent varier fortement d’un assureur à un autre. Certains assureurs prendront des frais fixe par ligne achetée ou vendue et d’autres prendront des frais en % qui peuvent être plafonnés.

En termes de frais, notre tarification est probablement l’une des plus attractives du marché du fait d’une structure légère et d’un montant moyen à l’ouverture supérieur à ce qui se pratique en France ou chez nos confrères.