Les points clés de cet article

Lorsqu’un investisseur place plusieurs centaines de milliers d’euros en assurance vie, le contrat doit répondre à des standards très précis. Frais, choix de supports, gestion déléguée ou encore flexibilité en devises : chaque détail compte.

Voici les 7 critères essentiels à surveiller :

- Frais réduits, y compris sur le Private Equity : 0 % d’entrée, 0,80 % de gestion,

- Accès à 700 supports minimum, avec possibilité d’en intégrer d’autres sur demande ;

- Gestion déléguée sur-mesure, ouverte aux meilleures sociétés de gestion ;

- Private Equity intrégré simplement, à l’initiative du conseiller ou du client ;

- Multi-devises : euro, dollar, franc suisse, selon les besoins patrimoniaux ;

- Solidité de l’assureur, avec un ratio de solvabilité supérieur à 150 % ;

- Privilégier le Luxembourg, pour la sécurité, la souplesse et la performance.

➡️ Une assurance vie haut de gamme se construit sur mesure. Et très souvent, cela passe par le Luxembourg.

Auteur de l’article

Christophe SIMON

- Fondateur de WSI Conseil

- Diplômé de l’ESCP – Master Gestion de Patrimoine

- Ancien auditeur chez Arthur Andersen

- Responsable des risques pendant 11 ans pour différentes banques privées

- Spécialiste financier sur les marchés côtés, gestion obligataire et Private Equity

- Fait son métier par passion

Résumé des 7 critères de sélection

|

Lorsqu’un client privé dispose d’une somme importante à placer, bien souvent supérieure à 500.000 euros, et que le choix se porte vers une enveloppe d’assurance vie, il est en droit de réaliser son investissement dans la meilleure assurance vie haut de gamme possible.

Mais à quoi ressemble-t-elle ?

En tant que cabinet de gestion de fortune, la sélection d’une assurance vie haut de gamme pour nos clients privés repose sur les critères suivants :

• Des frais bas, à commencer par des frais d’entrée à 0%, y compris sur l’investissement en Private Equity

• Un choix de supports d’investissement supérieurs à 700 supports, au minimum

• La possibilité de gérer le contrat d’assurance vie auprès des meilleurs gestionnaires financiers afin de bénéficier de solides performances

• La capacité à intégrer des fonds de Private Equity (actions non cotées) sur simple volonté du client ou de son conseiller

• La possibilité de changer de devise d’investissement à tout moment si besoin

• Une compagnie d’assurance solide offrant un ratio de solvabilité supérieur à 150%

• Enfin, un maximum de garanties offertes à son épargne et donc probablement une assurance vie luxembourgeoise

Tels sont nos critères minimaux de sélection.

D’autres critères rentrent également en ligne de compte : efficience du Back-Office de l’assureur, accompagnement éventuel sur certains dossiers par une cellule Wealth Management, qualité du dépositaire du contrat (surtout valable au Luxembourg, …), qualité du site internet de l’assureur pour suivre l’évolution du contrat, …

Enfin, ces critères sont les mêmes pour un contrat de capitalisation haut de gamme que nous utilisons fréquemment pour gérer la trésorerie excédentaire de holdings ou de SCI, ou encore dans le cadre d’ouverture démembrées très souvent liées à des clauses de remploi.

Critère n° 1 d’une assurance vie haut de gamme : des frais bas

Les frais d’une assurance vie haut de gamme doivent être faibles car les montants déposés sur ce type d’assurance vie sont nettement supérieurs au montant moyen des assurances vie. Il y a un effet volume que la banque ou l’assureur doit répercuter au profit du client.

L’ouverture d’un contrat assurance vie réunissant tous nos critères de sélection se fait souvent à partir de 250.000 euros, voire 500.000 euros.

Ainsi, les frais d’entrée doivent être à 0%, il en va de même pour les frais de reversement ou les frais de sortie.

Les frais de gestion du contrat doivent se situer entre 0.50% et 0.80% maximum, hors délégation de gestion. Au-delà de ces seuils, l’impact des frais de gestion se ferait trop ressentir sur la rémunération finale du contrat pour le client.

En cas d’intégration dans l’assurance vie de fonds de capital investissement (actions non cotées), les frais de versement sur cette typologie d’investissement doivent également être de 0%.

Enfin, les frais d’arbitrage doivent être inférieurs à 50 euros par arbitrage, quelque soit le montant arbitré.

Tels sont nos critères de sélection d’une assurance vie haut de gamme en ce qui concerne le paramètres des frais.

Critère n°2 : un choix très large de supports d’investissement

Les supports disponibles sur les contrats d’assurance-vie sont parfois adaptés à une situation macro-économique donnée et d’autres fois beaucoup moins.

Prenons l’exemple d’un client que nous gérions depuis 2019 chez un assureur sélectionné par ce client, un peu contre notre recommandation de départ.

L’inflation est arrivée et la remontée des taux des banques centrales n’a pas tardé.

Début 2021, il a fallu trouver une solution adaptée à ce nouveau contexte pour gérer la partie prudente de son portefeuille : sélectionner des fonds obligataires en sensibilité négative ou à taux variable. Or, aucun de ces fonds n’était disponible chez cet assureur.

A contrario, au sein des contrats que nous utilisons usuellement, le choix était plus large et nous pouvions aisément adapter notre stratégie de gestion à la nouvelle donne macro-économique et construire une allocation financière profitant de la remontée des taux.

De la même façon, dans un contexte de taux à la hausse, il nous fallait utiliser en partie des fonds actions investis en valeurs cycliques, moins sensibles à la remontée de taux.

Là encore, l’assurance vie de notre client n’en proposait qu’un seul et nous ne pouvions pas faire notre travail de sélection habituel. Nous avons dû, là encore, faire avec. Pour le coup ce fond n’était pas mauvais mais pas le meilleur non plus.

Détenir une assurance vie haut de gamme c’est pouvoir disposer de toutes les options d’investissement possibles quelques soient les contextes de marché, les situations macro-économiques.

En matière de supports d’investissement, nous attendons également que l’assureur accède à nos demandes d’intégration de nouveaux fonds.

Sur l’année 2022, la différence de rendement était de 4% entre le contrat du client évoqué ci-dessus et le rendement des autres clients gérés par notre cabinet sur des contrats plus haut de gamme.

Début 2023, à l’approche de ses 70 ans, ce client a racheté le contrat ouvert initialement pour le réinvestir, avec nous, sur un contrat d’assurance vie plus performant.

Une délégation de gestion performante

Le point faible des contrats d’assurance vie français est bien souvent leur capacité à délivrer un rendement soutenu et stable.

Chaque année, nous analysons la performance de quelques gestions pilotées proposées en France sur des contrats d’assurance vie très répandus et chaque année nous sommes surpris par la faiblesse des rendements.

Pourquoi une rémunération aussi faible ? La première explication est la suivante : la gestion réalisée se fait “en batterie” et sans investissement progressif vers le profil cible du client.

Autre point qui vient réduire le rendement : une gestion pilotée très concentrée vers les propres fonds de la société gestion qui pilote le contrat.

A quoi cela sert-il d’avoir une assurance vie haut de gamme (peu de frais, large choix de supports d’investissement, ….) si la gestion pilotée associée est peu performante ?

Quelles sont les solutions pour bénéficier d’une gestion pilotée performante ?

1. Trouver un conseiller financier performant qui gérera le contrat d’assurance vie via un mandat d’arbitrage en architecture ouverte (probablement la meilleure solution)

2. Déléguer la gestion du contrat auprès d’une société de gestion qui réalisera une gestion sur-mesure (Lazard Frères, Rothschild, …). Cette 2ème option pourra se réaliser au Luxembourg, moins en France.

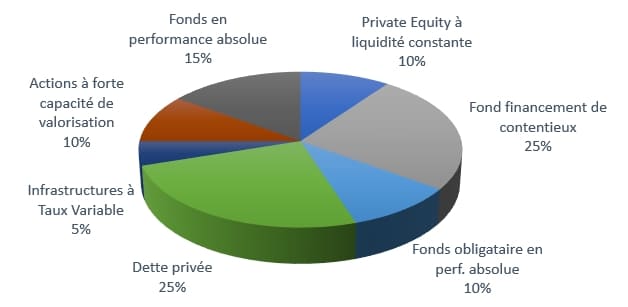

Critère n°4 d’une assurance vie haut de gamme : le Private Equity

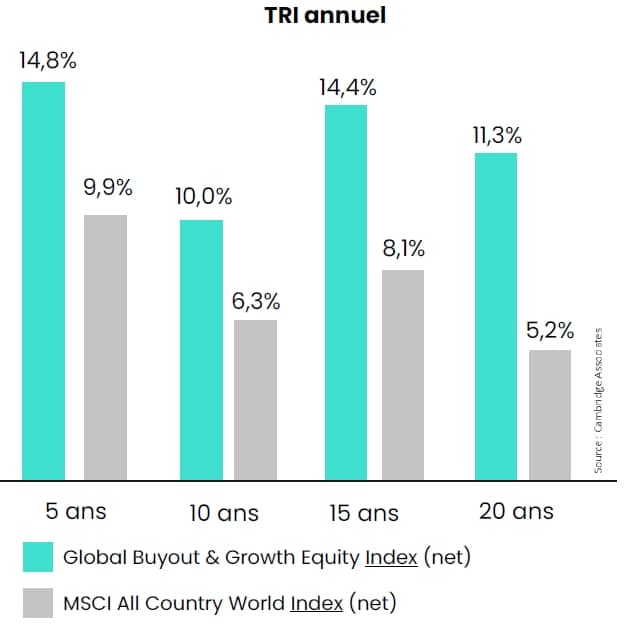

Le Private Equity est historiquement la classe d’actifs délivrant le meilleur ratio rendement / risque.

Les meilleurs fonds de capital investissement ont historiquement réalisé des performances supérieures à 15% / an. Evidemment, les performances passées ne préjugent pas des performances futures !

De même, les meilleurs fonds de capital investissement comme Ardian, Bridgepoint, Apax, KKR, … n’ont jamais perdu d’argent.

Les assurances vie les plus haut de gamme permettent d’intégrer les fonds de Private Equity sur simple demande. Evidemment, l’assureur devra réaliser une analyse du fond avant de valider son intégration.

Une assurance vie haut de gamme est donc une assurance vie au sein de laquelle il sera possible d’intégrer facilement cette classe d’actifs à l’initiative du souscripteur ou de son conseiller.

On ne parle pas ici d’une liste de fonds prédéfinie par l’assureur ou par la banque qui commercialise le contrat, mais réellement d’une intégration sur-mesure sur le contrat.

Critère n°5 : la possibilité de changer de devise à tout moment si besoin

Afin d’anticiper une éventuelle crise de l’euro et parce qu’un investissement dans une assurance vie se fait sur le long terme, une assurance vie doit pouvoir, selon nous, être investie du jour au lendemain dans une autre devise et en particulier le dollars ou le francs suisse.

Il s’agit d’une simple mesure de prudence qui évitera au souscripteur de racheter son contrat pour en ouvrir un autre de meilleure qualité ultérieurement.

Critère n°6 d’une assurance vie haut de gamme : la solidité de l’assureur

La solidité de la compagnie d’assurance est un élément primordial à prendre en compte dans le choix de son contrat d’assurance vie.

Pour nos clients, nous privilégions les compagnies d’assurance les plus solides, avec un ratio de solvabilité d’au moins 150%.

L’adage “Too big too faill” à toute son importance pour choisir une assurance vie de tout premier plan.

Critère n°7 : privilégiez l’assurance-vie luxembourgeoise

Ce n’est plus un secret pour personne, l’assurance vie luxembourgeoise bénéficie d’avantages majeurs par rapport à l’assurance vie française.

Si beaucoup de gros patrimoines français en détiennent une, c’est pour des raisons relativement simples :

• Une meilleure sécurité des dépôts : au Luxembourg le souscripteur est créancier de premier rang en cas de faillite de l’assureur.

• Des frais inférieurs aux contrats français en moyenne

• Une possibilité d’intégrer aisément des fonds de Private Equity et donc d’augmenter le couple rendement / risque du contrat

• Un choix illimité de supports d’investissement au sein de la poche FAS de l’assurance vie luxembourgeoise

• La possibilité de gérer un contrat en multi-devises

• Une gestion pilotée possible auprès des meilleurs sociétés de gestion : Lazard, Rothschild, Pictet, …

Bref, les caractéristiques de l’assurance vie luxembourgeoise en font une véritable assurance vie haut de gamme et c’est pour ces raisons que nos clients choisissent une assurance vie luxembourgeoise plutôt qu’une assurance vie de droit français.

Rappelons ici que leur ouverture est parfaitement légale car déclarée annuellement au fisc français.

Enfin, le process d’ouverture est le même que pour un contrat de droit français, ni plus simple ni plus compliqué.

|

Vous recherchez la meilleure assurance vie ? Nous avons la réponse

A partir de 500.000 €, nous trouvons pour vous le meilleur contrat d'assurance vie et mettons en place la meilleure gestion financière associée

En complétant ce formulaire, nous pourrons vous recontacter.